各位朋友好,这是我研究华测检测的第7篇文章。公司三季报预告低于预期后,我写了一篇文章《华测检测业绩低于预期短线炒股配资,怎么办?》给出了建议,自己也是止错认亏离场。后续华测果然进一步下跌,近期,按耐不住好公司变便宜的诱惑,又再次开始建仓。要强调的是,目前仅仅是开始建仓。根据自身的投资历史,我按着自己的手说,建仓一定要慢一些,再慢一些!

每一次投资前,我们都是基于自己的判断押注的,这个判断就是我们的投资假设。那么,当前投资华测的假设是什么?这些假设是否靠谱?我们来看一下。

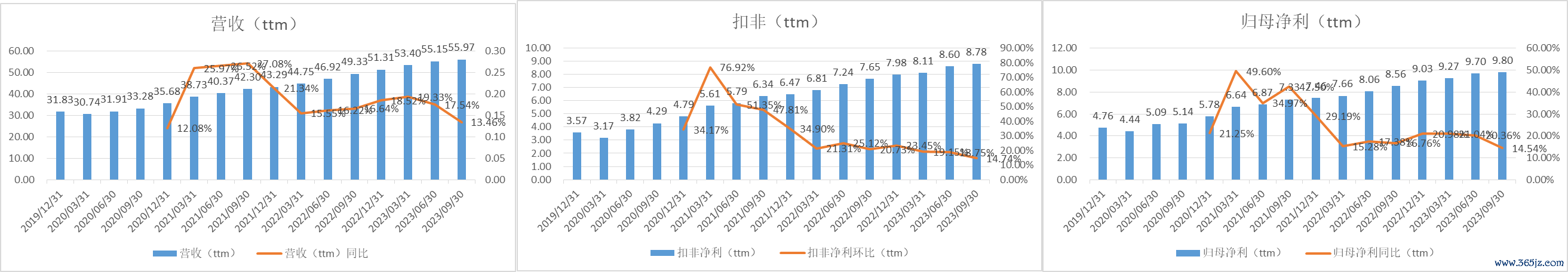

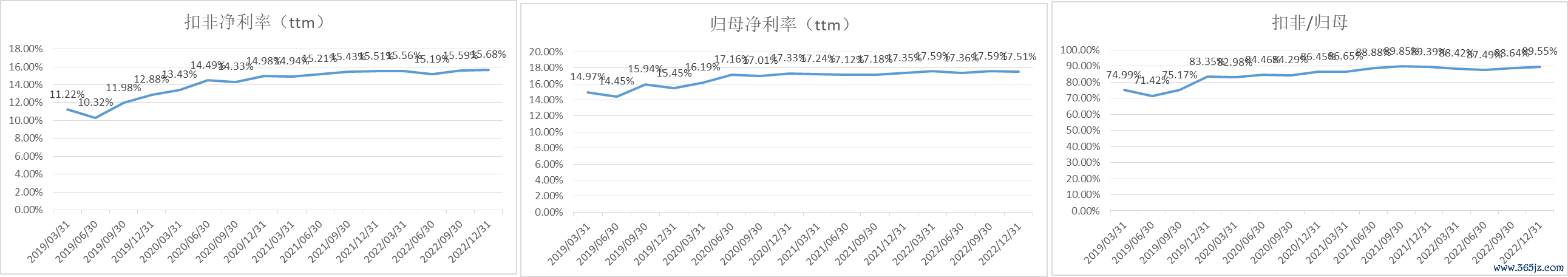

华测现状如下表,当前公司收入(ttm)为56亿元,2022年检测市场(TIC)规模约为4200亿元,华测的市场份额约为1.33%。华测扣非净利润8.8亿元,归母净利润为9.8亿元,扣非净利润率为15.7%,归母净利润率为17.5%,扣非/归母为89.55%。当前华测市值为255亿元,PE(ttm)为26倍,扣非PE(ttm)为29倍。

投资假设

对于假设的质疑

提出假设,还要验证假设。验证来自两房main,一方面来自逻辑思考与预判,另一方面来自对现实演进的跟踪。首先,在逻辑上有如下质疑:

1、对于假设1,为什么TIC行业增速一定快于GDP?最近几年TIC增速是快于GDP,这背后的逻辑是什么?

2、对于假设2,华测通过什么方式能够把市场份额从当前的1.3%提高至未来的2%?收购?自建?实现的概率多大?

3、对于假设3,当前行业竞争激烈,价格战盛行,华测凭什么把自己的利润率进一步提高至20%?

4、假设2与假设3有着天然的矛盾,加快收购必然会降低公司的利润率水平,公司将如何平衡成长与利润?

5、对于假设4,华测还能否享受25倍市盈率的估值?

对上述问题,熟悉检测行业的朋友怎么看?

短线炒股配资

短线炒股配资